9月15日,国有六大行(工行、农行、中行、建行、交通银行和邮储银行)和招商银行集体下调人民币存款挂牌利率。这是继今年4月个人存款利率下调以来的又一次调降。

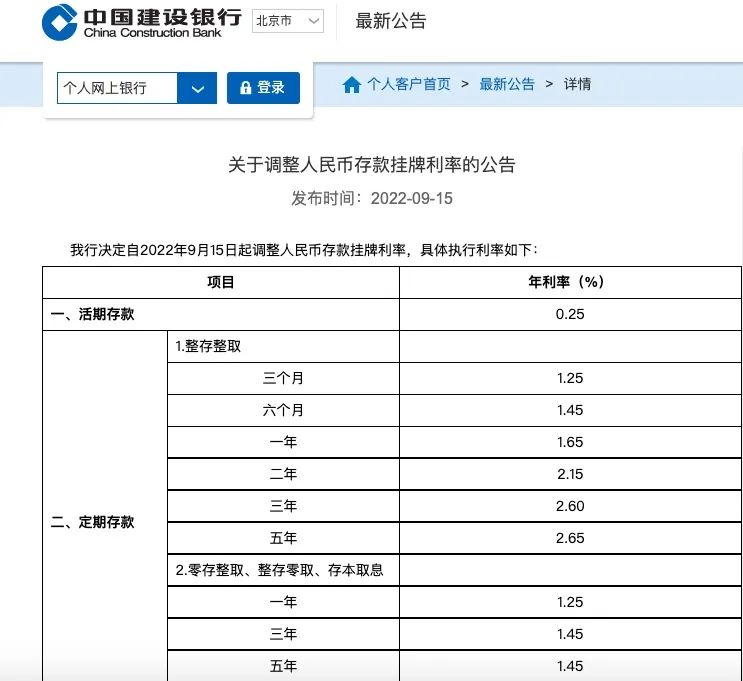

建设银行APP公布的挂牌年利率显示,9月15日,3个月、6个月、1年期、2年期、5年期定期存款利率分别为1.25%、1.45%、1.65%、2.15%、2.65%,均下降10个基点;3年期定期存款利率为2.60%,下调15个基点。

另据中国银行、农业银行、工商银行相关信息显示,9月15日,3个月、6个月、1年期、2年期、5年期的定期存款年利率均下调了10个基点;3年期定期存款年利率下调15个基点。

业内人士表示多家大型银行下调各期限存款利率,既有银行自身的原因,也受外部诸多因素的影响与作用。从内因看,这是银行加强资产负债管理、保持息差基本稳定的主动行为。今年以来,银行加大对实体经济让利,LPR明显下降。下调存款利率,压降负债端成本,在保持息差稳定的同时,进一步推动资产端利率下降。

从外因看,主要受三个方面因素的影响和作用:

一是今年市场流动相对充裕。今年以来,为更好地助力稳增长、稳就业,央行采取包括全面降准在内的多种货币政策措施,加大市场流动性投放,银行间流动性比较充裕,所以银行“不差钱”。但是,市场有效融资需求不足,降低了银行吸收中长期存款的动力。

二是金融管理部门加强引导。目前经济下行压力较大,叠加疫情多点散发等因素,为更好地支持实体经济,金融管理部门采取多方面措施,引导银行降低存款利率,保持存款市场竞争秩序,进而推动实体企业融资综合成本下降。

三是居民储蓄意愿不断增强。今年以来资本市场反复震荡,股票、基金以及理财产品净值波动较大,居民风险偏好下降,更多人偏向于存款。央行今年二季度城镇储户问卷调查显示,倾向于“更多储蓄”的居民占58.3%,比上季增加3.6个百分点。与此同时,居民存款在人民币存款中的占比,从2018年开始逐步上升,到2022年一季度已经达到45.4%。

大型银行下调存款利率后,预计将有更多银行跟进,但不同银行发展战略、负债能力、业务结构不一样,存款利率调整的幅度、步伐或有较大差异。总体而言,我国市场无风险利率下行将是长期趋势。从国外看,部分国家和地区还出现了存款“负利率”现象。对广大居民而言,如果资产配置中存款、现金管理类理财产品较多,那么收益率可能有所下降。应平衡好风险与收益的关系,基于自身风险承受能力、投资理财需求,做好多元化的资产配置。

此次利率下调颇受市场关注,对于房地产市场来说,其实也会产生一定影响。易居研究院智库中心研究总监严跃进表示,存款利率下调对于居民家庭的储蓄和资产配置等会产生很多影响,尤其是从购房和近期提前还贷等事件看,更是需要关注此类事件所产生的影响。

1、就近期的资产配置看,存款行为明显增加,尤其是类似3年期的定期存款。某种程度上,存款增加说明收益率出现了变化,在其他收益率较低的情况下,存款行为确实会增加。但从社会资金流动的角度看,应该鼓励资金和实体经济结合,而不是过多地进入储蓄领域。从这个角度看,利率方面的下调,会对此类储蓄行为产生影响。

2、提前还贷,实际上也和收益率等情况有关系。目前购房者的心态是,多存钱而不是多贷款。但从购房市场的引导角度看,应该鼓励多贷款和积极购房。从这个角度看,储蓄利率下降,会使得大家理性看待储蓄行为,也有助于引导积极购房。

3、存款利率的下调,进一步说明市场化的调整动作,银行后续存贷利差可以回归正常水平,也有助于后续房贷方面更好的投放,尤其是低利率的房贷投放,对于房地产市场也有积极的支撑作用。

微信扫码分享